Les chiffres du PIB américain publiés le 28 janvier 2021 montrent que l’économie a continué de croître au 4e trimestre 2020 sur un rythme annualisé de 4 % par rapport au trimestre précédent. Ce chiffre intervient après une croissance mécaniquement très élevée au 3e trimestre 2020 de 33,4 %, conséquence de l’effondrement de l’activité au 2e trimestre.

Cette séquence positive a déjà incité certains observateurs, par exemple James Hamilton, à annoncer la fin de la récession Covid aux États-Unis. Selon le professeur à l’Université de Californie à San Diego, spécialiste des récessions, la reprise du deuxième semestre 2020 a été suffisamment forte pour que, si une nouvelle récession devait arriver en 2021, elle soit considérée comme une nouvelle phase (on parle alors de « double dip »).

Autrement dit, si la fin de cette récession Covid était avérée, on aurait eu alors une récession courte (2 trimestres) mais d’une amplitude extrêmement forte. Cette récession serait alors la plus sévère depuis la Seconde Guerre mondiale.

Sous-régime persistant

Peut-on pour autant considérer que l’économie américaine est sortie d’affaire ? Au-delà des récessions qui délimitent les phases de croissance positive et celles de croissance négative, il convient de tenir compte des effets d’hystérèse de cette récession de nature et d’amplitude inédites.

Un concept utile pour les économistes est l’écart de production entre le niveau observé du PIB et son potentiel, appelé output gap. Cet écart de production rentre dans de nombreuses équations par exemple pour évaluer les pressions inflationnistes ou le niveau optimal des taux d’intérêt directeurs.

La mesure de cet écart est difficile à évaluer en temps réel car elle implique d’avoir une idée précise du potentiel de l’économie. Aux États-Unis, le Congressional Budget Office (CBO) est en charge de mener des évaluations indépendantes de l’impact de la politique budgétaire et d’élaborer les prévisions des variables associées.

CBO, CC BY-SA

Les dernières prévisions de PIB et de PIB potentiel publiées par le CBO le 1er février 2021 sont présentées dans la Figure 1 (sans prise en compte des mesures budgétaires éventuelles). On observe clairement que l’écart de production attendu est négatif jusqu’à au moins la fin de l’année 2023.

En particulier, cet écart représente 3 % du PIB potentiel au 4e trimestre 2020 et 2,3 % au 1er trimestre 2021. En cumul de 2021 à 2023, la perte s’élèverait à environ 2 670 milliards de dollars (à niveau de dollars constants depuis 2012). Cette prévision est évidemment soumise à une grande incertitude étant donnée la dominance sanitaire sur l’économie.

De même, si on s’intéresse à l’emploi aux États-Unis, les chiffres dans le secteur non agricole montrent que le nombre d’employés est passé de 152,5 millions au pic de la récession en février 2020 à 130,2 millions en avril. Malgré le rebond qui s’en est suivi, le nombre d’employés plafonne un peu au-dessus de 142 millions depuis le mois d’octobre. Cela implique qu’environ 10 millions d’Américains ont perdu leur emploi pendant la crise et ne l’ont pas encore retrouvé.

Pour plus de détail sur la conjoncture du marché du travail américain, on renvoie le lecteur intéressé aux travaux de Jason Furman au Peterson Institute for International Economics.

Risques de surchauffe ?

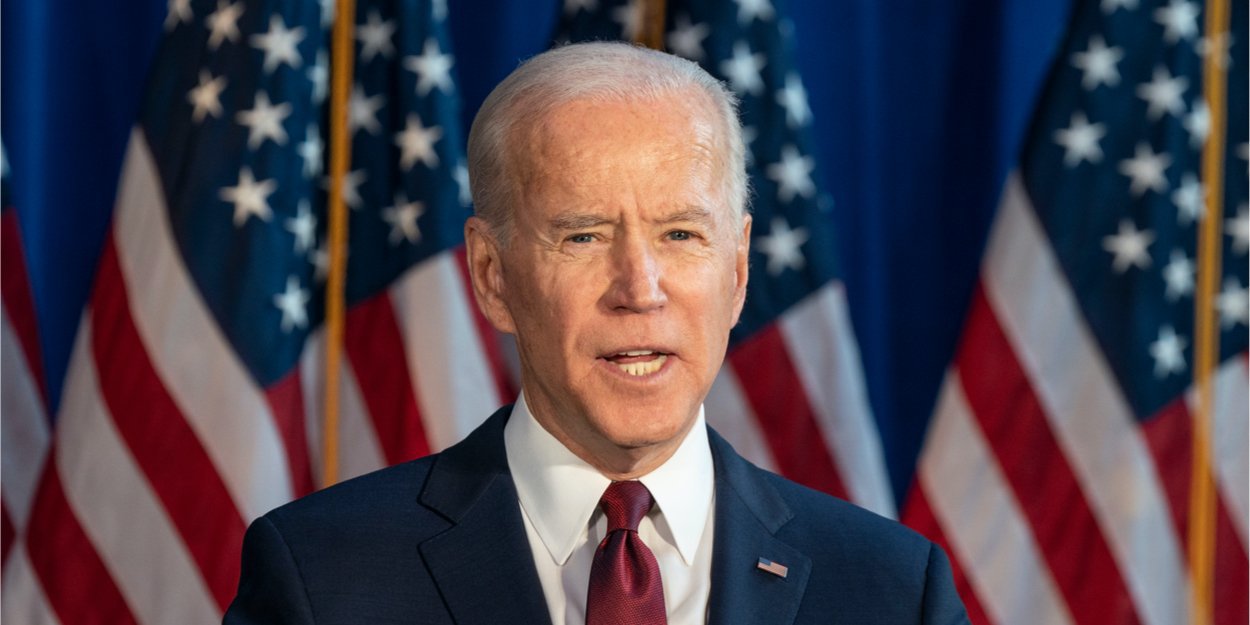

Dans ce contexte cyclique, un plan de soutien à l’économie américaine de 900 milliards de dollars a été voté par le Congrès le 21 décembre 2020, puis acté par la Maison-Blanche le 27 décembre. Le débat porte actuellement sur le stimulus additionnel prévu par le nouveau président Joe Biden, présenté mi-janvier, de l’ordre de 1 900 milliards de dollars, ce qui porterait l’amplitude du choc budgétaire à environ 13 % du PIB.

S’il semble clair que l’économie américaine a encore besoin de soutien budgétaire, la taille de ce plan Biden fait actuellement débat parmi les économistes qui cherchent à identifier la balance des risques associés à un plan d’une telle ampleur.

Le danger principal mis en avant par certains économistes tels que Larry Summers et Olivier Blanchard est que ce stimulus ne soit trop fort et n’entraîne l’économie dans une phase de surchauffe dans un contexte de conditions financières très accommodantes, d’un surcroît d’épargne des ménages élevé (estimé autour de 1 600 milliards de dollars), d’un déficit public croissant (proche de 15 % du PIB en 2020) et d’anticipations de croissance élevée (+5,1 % en 2021 selon le FMI).

Let me double down and go through some numbers. I agree that too much is better than too little and we should aim for some overheating. The question is how much. Much too much is both possible and harmful. I think this package is too much.

— Olivier Blanchard (@ojblanchard1) February 6, 2021

Cette phase de surchauffe serait caractérisée par une inflation qui serait susceptible de partir dans une spirale haussière, ce qui pousserait la Réserve fédérale américaine (Fed) à resserrer sa politique monétaire entraînant in fine un nouveau ralentissement économique. Il existe même selon Summers une possibilité de spirale inflationniste qu’il serait difficile de contrer si l’on se fie aux expériences passées.

Mais il faut tenir compte de nombreux aléas lorsqu’on essaye d’évaluer l’impact de ce choc budgétaire massif. Tout d’abord, les effets macroéconomiques dépendent fortement des multiplicateurs budgétaires considérés. Les estimations du multiplicateur des dépenses publiques en investissement sont en général proches de 1, mais avec beaucoup d’incertitude. Toutefois, si on considère que dans le contexte du plan Biden ces dépenses se rapprochent plus de transferts aux ménages et aux entreprises, alors le multiplicateur est beaucoup plus faible, autour de 0,1.

Un autre élément crucial de cette évaluation est le passage de l’activité économique à l’inflation via la courbe de Phillips. Les travaux académiques mettent en évidence un aplatissement de la courbe de Phillips sur les dernières années : l’inflation est extrêmement stable et ne réagit que très peu aux fluctuations du PIB. Ce fait empirique est avéré et visible sur la plupart des pays avancés.

Des effets positifs… pour l’économie mondiale

Même si l’inflation venait à croître à la suite de ce choc budgétaire, cela serait relativement bien toléré par la Fed, à la recherche d’une inflation plus soutenue après plusieurs années en dessous de sa cible d’inflation. D’ailleurs dans sa récente revue de stratégie monétaire, la banque centrale américaine s’est engagée à maintenir un écart symétrique autour de sa cible de 2 % qui est désormais considéré comme une moyenne au cours du temps.

Grâce au contrôle de son parti sur le Sénat, Joe Biden devrait être en capacité d’appliquer un programme économique ambitieux qui conjugue relance verte de l’industrie et protection des travailleurs. #InaugurationDay https://t.co/yc5ktitHsa

— The Conversation France (@FR_Conversation) January 20, 2021

Au-delà de son impact domestique, ce stimulus budgétaire américain serait également bienvenu du point de vue de l’économie mondiale. Nous avons montré avec des chercheurs de l’Eurosystème qu’une hausse des dépenses gouvernementales aux États-Unis a pour tendance une appréciation du dollar et une dégradation du solde commercial.

En effet, les États-Unis sont considérés comme le consommateur en dernier ressort de l’économie mondiale, qui absorbent quasiment à eux seuls les excédents commerciaux de la zone euro, de la Chine et du Japon. Ainsi, cette relance massive pourrait profiter à l’économie mondiale via cette fuite par les importations américaines.

Cet aspect international pourrait être mis en avant par l’administration Biden dans un contexte de normalisation multilatérale de ses relations avec les autres nations après quatre années chaotiques sous l’administration Trump.

En conclusion, la balance des risques liée à la taille du plan Biden reste encore délicate à évaluer avec précision et il est logique qu’un débat ait lieu. Mais dans un contexte de crise sanitaire inédite par la source du choc et son amplitude, ne faut-il pas prendre le risque d’en faire trop plutôt que pas assez ?

Au-delà des indicateurs conjoncturels, la crise Covid a aussi fortement affecté les aspects structurels de l’économie américaine en accroissant les inégalités de genre et intergénérationnelles, en augmentant le taux de pauvreté…

Enfin, la dette publique américaine se semble pas à risque : les taux d’intérêt souverains n’ont jamais été aussi bas depuis 40 ans et à ce jour, les obligations souveraines américaines représentent l’archétype de l’actif financier sûr et liquide dont les marchés financiers sont si friands.

Laurent Ferrara, Professeur d’Economie Internationale, SKEMA Business School

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

Crédit image : lev radin / Shutterstock.com